Analyse des tendances du secteur financier

Nous avons analysé les conversations de ce secteur pour mieux comprendre comment les entreprises se sont adaptées à la crise : les tendances sectorielles (la cryptomonnaie, les problématiques de sécurité des données leurs défis etc), les principaux insights issus des conversations du secteur.

Téléchargez notre rapport pour mieux comprendre les principaux enjeux qui animent ces entreprises.

Nous avons interviewé Jean Meneveau, Responsable des Partenariats chez Colombus Consulting - entreprise de conseil spécialisée dans la transformation des organisations confrontées à des changements majeurs - pour mieux comprendre comment l’utilisation des médias sociaux par les acteurs du secteur bancaire et des assurances, a permis à de nombreuses entreprises du secteur d'innover malgré la crise.

Comment les banques traditionnelles utilisent-elles les réseaux sociaux ?

Les banques sont venues tardivement sur les réseaux sociaux, en comparaison à d’autres secteurs B2C (grande consommation, commerce de détail, télécom …).

Cependant, la croissance est soutenue depuis plusieurs années, comme le montrent nos études dédiées à la digitalisation de l’expérience client dans le secteur bancaire en France et en Suisse.

En 2020, la Covid-19 a fortement impacté le marché, notamment au début de la crise où les banques avaient du mal à prendre la parole face à la crise sanitaire. Néanmoins, l’audience des réseaux sociaux a été boostée par les (semi)confinements, et le secteur bancaire en a indirectement profité.

A titre d'exemple, la Suisse a connu en 2020 :

- une croissance continue des réseaux sociaux (+14% abonnés, +21% engagement)

- la plus forte croissance sur Instagram (+35% abonnés)

Si l’on regarde les perspectives pour 2021 et au-delà, il s’agit pour les banques de créer davantage d’engagement et de capter de nouveaux clients sur des cibles jeunes (Millenials ou génération Y notamment), car nettement plus influencés par les réseaux sociaux que les canaux traditionnels.

Comment les nouveaux entrants changent-ils la donne ?

Les nouveaux entrants (néo-banques ou banques digitales) sont davantage présents sur mobile, voire même « mobile only ». Parmi eux, les plus emblématiques sont Revolut et N26, qui en quelques années ont su conquérir de nombreux clients dans les différents pays européens.

La palette de produits reste limitée (avec comme point de départ le compte courant multi-devises), mais les acteurs développent petit à petit leur offre (e-trading, crypto monnaies, assurances …), sans bien sûr atteindre l’offre des banques traditionnelles. Mais surtout, ces nouveaux entrants imposent une transparence de l’offre et une expérience utilisateur totalement unique sur le marché, en misant donc sur le mobile.

C’est bien cette expérience qui change les attentes des clients bancaires, et qui définit la nouvelle norme.

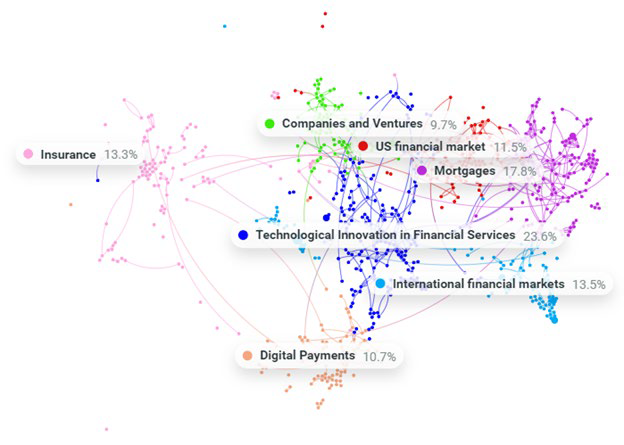

Les clusters de conversation indiquent les principaux thèmes de discussion ayant trait au marché financier.

Concernant les audiences digitales et réseaux sociaux, paradoxalement ces nouveaux acteurs investissent peu en proportion des acteurs traditionnels, car ils se concentrent avant tout sur le mobile comme indiqué précédemment (*)

En outre, ces nouveaux entrants jouent également sur des services proches de la « gamification », soit avec des nouveaux produits (crypto-monnaies) ou des services différenciants (rewards, visualisation des dépenses, coffres personnels …). Ainsi, le service bancaire se rapproche davantage de l’univers du gaming et du gambling (jeux d'argent), s’éloignant donc de son positionnement institutionnel gardé par les banques traditionnelles.

(*) Etudes Colombus sur la digitalisation de l’expérience client dans le secteur bancaire en France et en Suisse.

Quelles sont les principales tendances du secteur bancaire ?

Pour des raisons sanitaires évidentes, le paiement sans contact a connu un développement sans précédent en 2020. Mais d’autres services de paiement se sont développés également. En Suisse, le paiement via mobile (Twint, Apple Pay…) a aussi profité de la période et a été de plus en plus utilisé, notamment sur les paiements de proximité. Ce phénomène est assez comparable en France (hors Twint).

En conclusion, nous voyons bien que le mobile prend de plus en plus de place dans le quotidien du client bancaire.

Analyse des tendances du secteur financier grâce à l'outil Conversation Clusters, mettant en avant les domaines d’innovation les plus discutés cette année.

Identifiez les tendances de votre secteur avec Talkwalker

Comment les marques du secteur des assurances communiquent et engagent leurs clients sur les réseaux sociaux ?

Tout d’abord, la Covid a été un accélérateur formidable du digital. En quelques semaines, des décisions sur des projets et des nouvelles méthodes de travail plus digitales ont été prises, alors qu’il aurait fallu sans doute plusieurs mois ou années en temps normal.

Concernant les réseaux sociaux, tout comme le secteur bancaire, les assureurs ont utilisé ces réseaux de manière tardive. Mais la croissance est continue depuis plusieurs années, comme le montrent nos études dédiées à la digitalisation de l’expérience client dans le secteur des assurances en France et en Suisse.

En 2020, la situation a été particulière pour les assureurs maladie, qui ont pris la parole de manière tout à fait légitime sur la prévention sanitaire, la santé et le sport de manière générale. Et cela a plutôt bien fonctionné.

Par exemple en Suisse en 2020 :

- les assureurs maladie ont connu une croissance de leur audience digitale (+7%) alors que les assureurs non-vie et accidents ont connu une décroissance (-12%)

- les réseaux sociaux ont fortement progressé, notamment l’engagement (+53%)

- l’earned media a largement augmenté également, porté par la popularité des messages des assureurs en période Covid-19 (+73%)

Comment écouter toutes les conversations sur son secteur (les assurances) et sur sa marque ?

Comme vu précédemment, les assureurs ont été très présents sur les réseaux sociaux durant la période pandémique. L’enjeu pour les marques est effectivement de bien mesurer l’impact de leurs conversations, l’earned média étant l’indicateur le plus précis des retombées.

Dans ce cas, le sentiment mesuré sur ces conversations est primordial, pour amplifier les conversations positives, et mieux maîtriser les conversations négatives. En ce sens, une solution comme Talkwalker reste un atout majeur, surtout pour une mesure fine, systématique, mais aussi pour mieux comprendre la dynamique du marché et des concurrents.

Guide de suivi des conversations

Comment les assureurs traditionnels peuvent s'inspirer des nouveaux entrants ?

Le défi des assureurs reste la fréquence de la relation avec leurs clients. Le client a peu d’interactions avec son assureur : à la souscription, lors d’un sinistre (au bout de plusieurs années …). Seuls les assureurs maladie échappent à cette règle. Par conséquent, les assureurs (hors maladie) tendent à se désengager des applications mobiles, mais développent les autres canaux digitaux.

Ainsi, la pénétration des néo-assureurs est bien moindre que les néo-banques. Cependant le secteur de l’InsurTech reste dynamique et rencontre un certain succès en se positionnant comme des « facilitateurs » sur des processus métiers ; par exemple la digitalisation des processus avec Appway (FinTech suisse), ou la gestion des sinistres avec Shift Technology (FinTech française).

Face à l’émergence des FinTech, les assureurs ont plusieurs postures possibles : observer simplement le marché, ou incuber des start-ups pour booster l’innovation interne, ou enfin intégrer directement des nouveaux entrants en les rachetant bien souvent.

Les exemples sont nombreux avec des initiatives pro-actives : on peut notamment citer en France avec Allianz, April, Société Générale Assurances, et en Suisse La Mobilière, Groupe Mutuel, Helvetia …

Les réseaux sociaux pour détecter des insights consommateurs pertinents

L’innovation se produit à l’intersection entre les consommateurs, les entreprises et les gouvernements. Votre capacité à innover dépend de votre habileté à analyser les tendances de son secteur et de les intégrer à votre stratégie.